Grunderwerbsteuer beim Hausbau

Planen Sie ein Eigenheim zu bauen, dann müssen Sie neben dem reinen Haus-Preis diverse andere Kosten wie die Baunebenkosten und Grundstückskosten beachten – zu letzteren zählt neben Maklercourtage und Gebühren für notarielle Leistungen auch die Grunderwerbsteuer. Im Folgenden klären wir deshalb, wie hoch die Grunderwerbsteuer 2024 in Ihrem Bundesland ausfällt, wer steuerpflichtig ist, wann die Grundsteuer fällig wird und welche Ausnahmeregelungen es gibt.

Grunderwerbsteuer – was versteht man darunter?

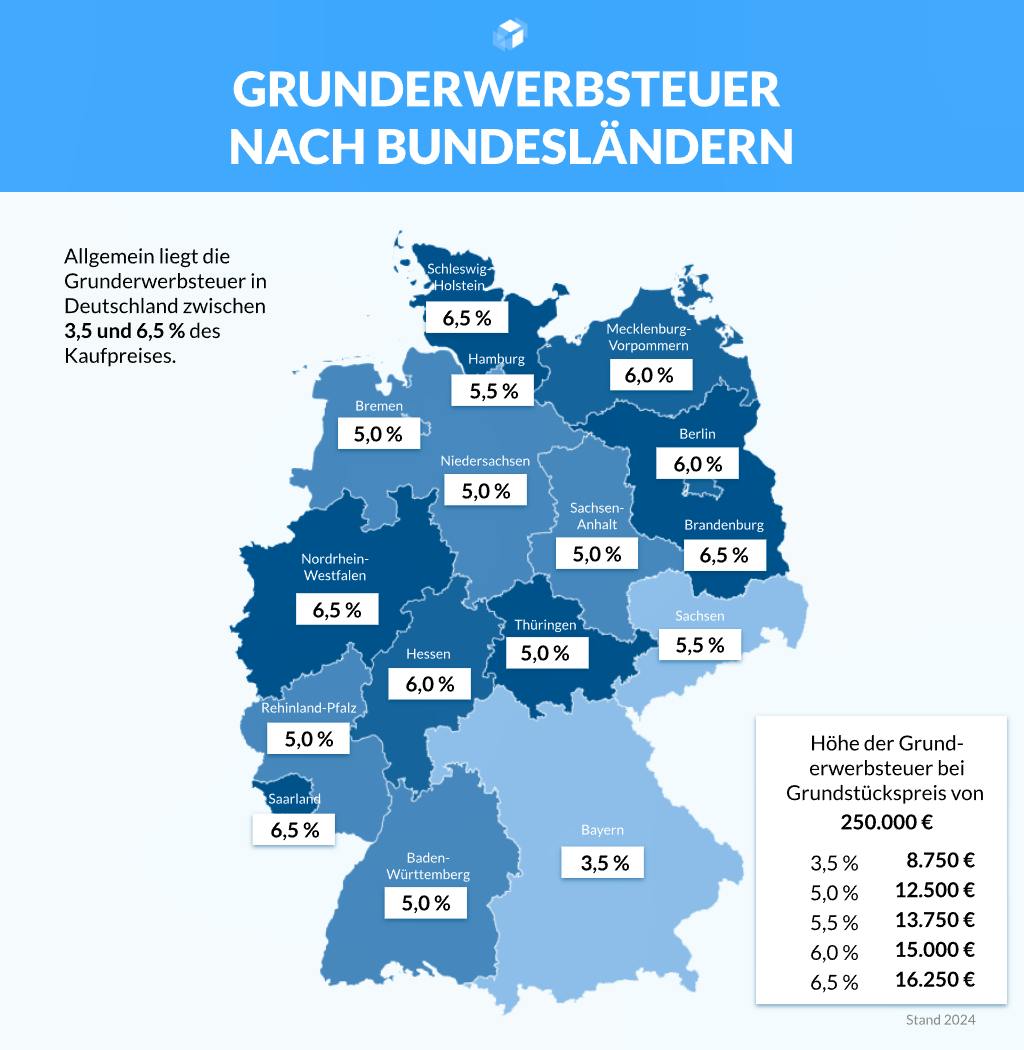

Die Grunderwerbsteuer ist eine Steuer, die bei der Übertragung beziehungsweise dem Erwerb von Grundstücken (bebaut und unbebaut) oder Immobilien erhoben wird. Abhängig vom jeweiligen Bundesland schwankt sie zwischen 3,5 und 6,5 % des Kaufpreises, die konkrete Höhe richtet sich also nach dem Gegenwert des erworbenen Baugrunds und gegebenenfalls der Bestandsimmobilie genau wie Ihrer Region.

Grunderwerbsteuer beim Bauträgervertrag

Im Gegensatz zu einem Hausanbieter mit Alles-aus-einer-Hand-Service, der Sie auch bei der Grundstückssuche unterstützt, bezieht sich bei einem Bauträgervertrag die Grunderwerbsteuer auf den kompletten Kaufpreis von Haus und Grundstück.

Nicht zu verwechseln ist die Grunderwerbsteuer mit der sogenannten Grundsteuer, die jährlich zu entrichten ist. Erst wenn Sie die Grunderwerbsteuer abgeführt haben, können Sie Ihren Eintrag ins Grundbuch als Eigentümerin oder Eigentümer vornehmen lassen.

Wer muss die Grunderwerbsteuer bezahlen?

Erwerben Sie ein Grundstück mit oder ohne Bestandsgebäude, sieht das Gesetz vor, dass beide Kaufvertragsparteien gemeinsam für die Grunderwerbsteuer haften. Üblicherweise trägt allerdings die Käuferin oder der Käufer die Kosten alleine.

Wann muss ich die Grunderwerbsteuer für Haus und Grundstück zahlen?

Nach der Beurkundung des Verkaufs schickt Ihre Notarin den unterschriebenen und beglaubigten Kaufvertrag an das zuständige Finanzamt. Das Finanzamt entsendet dann einen Grunderwerbsteuerbescheid an die für die Zahlung verantwortliche Partei, wobei die Zahlungsfrist in der Regel einen Monat nach Erhalt des Bescheids beträgt. In einigen Fällen kann das Finanzamt einen Zahlungsaufschub gewähren. Sobald die Steuer bezahlt ist, erhalten Sie vom Finanzamt eine Unbedenklichkeitsbescheinigung, die für die Eigentumsumschreibung im Grundbuch erforderlich ist.

Wie hoch ist die Grunderwerbsteuer?

Als Basis für die Bemessung der Grunderwerbsteuer dient der notariell bestätigte Preis für den Kauf des Grundstücks. Ebenfalls berücksichtigt werden Aspekte wie ein bestehendes Grundpfand- oder Nießbrauchrecht. Bei Grunderwerbsteuer-Sätzen von je nach Bundesland 3,5 bis 6,5 % bedeutet dies, dass Sie bei Erwerbskosten von 122.500 Euro für Ihr Grundstück 4.287,50 bis 7.962,50 Euro Grunderwerbsteuer zahlen müssen.

Im Folgenden finden Sie einen Überblick über die Grunderwerbsteuer in Deutschland je nach Bundesland mit einem Berechnungsbeispiel.

| Bundesland | Grunderwerbsteuer 2024 Satz | Grunderwerbsteuer bei Kaufpreis von 180.000 Euro |

|---|---|---|

| Baden-Württemberg | 5,0 % | 9.000 € |

| Bayern | 3,5 % | 6.300 € |

| Berlin | 6,0 % | 10.800 € |

| Brandenburg | 6,5 % | 11.700 € |

| Bremen | 5,0 % | 9.000 € |

| Hamburg | 5,5 % | 9.900 € |

| Hessen | 6,0 % | 10.800 € |

| Mecklenburg-Vorpommern | 6,0 % | 10.800 € |

| Niedersachsen | 5,0 % | 9.000 € |

| Nordrhein-Westfalen | 6,5 % | 11.700 € |

| Rheinland-Pfalz | 5,0 % | 9.000 € |

| Saarland | 6,5 % | 11.700 € |

| Sachsen | 5,5 % | 9.900 € |

| Sachsen-Anhalt | 5,0 % | 9.000 € |

| Schleswig-Holstein | 6,5 % | 11.700 € |

| Thüringen | 5,0 % | 9.000 € |

NRW: Zuschuss zur Grunderwerbsteuer endete im Juli 2023

Mit dem Programm NRW.Zuschuss Wohneigentum konnten alle Baufamilien, die bis zum 14. Juli in Nordrhein-Westfalen ein Eigenheim oder Baugrund zur Selbstnutzung gekauft hatten, einen Zuschuss von 2 % vom Kaufpreis zur Grunderwerbsteuer beantragen. Maximal wurden 10.000 Euro bewilligt, bis Juli 2023 wurden etwa 50.000 Bauprojekte mit im Schnitt 6.500 Euro über die NRW.BANK gefördert.

Wann bezahlt man keine Grunderwerbsteuer?

Sie müssen keine Grunderwerbsteuer entrichten, wenn Sie Ihr Baugrundstück für unter 2.500 Euro erwerben.

Außerdem fällt keine Grunderwerbsteuer an, wenn beim Verkauf ausschließlich nahe Verwandte beteiligt sind, das heißt

- Verheiratete

- Eltern und Kinder/Schwiegertöchter/Schwiegersöhne

- Großeltern und Enkelinnen/Enkel

- Geschiedene im Rahmen der Vermögensaufteilung nach der Scheidung.

Für Geschwister gilt dies allerdings nicht.

Nicht zuletzt müssen Sie auch keine Grunderwerbsteuer zahlen, wenn Sie Ihr Grundstück aufgrund eines Erbfalls oder einer Schenkung erhalten, allerdings müssen Sie eventuell Erbschafts- oder Schenkungssteuer abführen.

Artikel erschienen am 3. April 2023, überarbeitet am 06.02.2024